加密货币是一种使用加密技术来保障交易安全、控制新单位生成以及验证资产转移的数字货币。比特币、以太坊等是最为人熟知的加密货币,近年来越来越受到投资者的青睐。然而,由于其新颖性和匿名性,加密货币的税务处理和法规问题却让许多人困惑。

在不少国家和地区,加密货币的法律地位仍然模糊。大部分国家未明确将其视为法定货币,反而更倾向于将其视为资产和财产。根据这一观点,加密货币交易被视为资本资产的买卖,因此可能触发资本增值税(Capital Gains Tax),也就是说,当你以高于购买时的价格出售加密货币时,你需要为这部分增值缴纳税费。

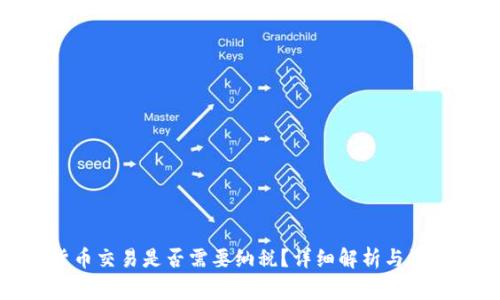

通常情况下,任何形式的收入或资本增值都可能需要纳税。无论是工资收入、投资收入还是加密货币的交易收益,相关税务机关可能都有相应的要求。对于加密货币而言,具体的纳税义务因国家而异,但大致可分为以下几种情况:

每个国家对加密货币的税务处理都不尽相同。例如,在美国,国家税务局(IRS)将加密货币视为财产,因此在出售、兑换或使用加密货币时,均需缴税。而在中国,加密货币的法律地位较为复杂,政府对加密货币交易采取了相对严格的监管。

纳税额的计算通常分为几个步骤:确定成本基础、计算销售价格和利润、并考虑持有时长。如果你在美国,IRS提供了具体的表格和指导方针,帮助您计算应缴的资本增值税。然而,应注意的是,加密货币市场波动较大,一定要确保在报告中如实反映交易情况。

为了避免未来的法律麻烦,用户应遵循以下建议:第一,确保保留所有交易记录,包括买入、卖出、使用加密货币的详细信息。第二,了解所在国家和地区的具体税务要求和法规,必要时咨询专业税务顾问。最后,及时更新您的知识,因为加密货币的相关法规在不断变化。

接下来,我们将详细探讨6个与加密货币纳税相关的常见问题,帮助用户更好地理解和应对这一复杂的问题。

加密货币交易的税务分类主要有以下几种:

对于不同的情况,税务处理可能会有所不同。用户需要区分具体情境,以便准确报税。

申报持有的加密货币通常包括填写相关税表,详细列出每笔交易及其利润或亏损。大多数国家的税务机关会要求纳税人使用特定的税务软件进行申报,这些软件通常能自动汇总并计算加密货币的税务影响。

未能正确报税可能导致罚款、追缴欠税及利息等后果。在某些极端情况下,严重的违法行为可能引发刑事指控。因此,遵守税务规定显得尤为重要。

保存及记录交易历史的方式有多种,如使用交易所提供的下载报告、税务软件记录,或手动记录。关键是确保记录数据完整、离线备份,并标明每笔交易的详细情况。

在这种情况下,您需要了解所在国和原居住国之间的税务协议。有些国家之间会有避免双重征税的协议,用户应该向专业税务顾问咨询,确保合规。

随着加密货币的普及,许多国家的税务机关显然正在不断更新和完善对加密货币的法律适用框架。从技术进步、市场监管到交易监控,各国的法律法规会变得越来越严格。因此,投资者和使用者应密切关注这些变化,以保持合规。

leave a reply